隨著坎昆升級的完成,以太坊及其相關生態代幣價格在近期表現亮眼。同時,模塊化概念項目和以太坊Layer2項目陸續推出主網,進一步推動了當前市場對以太坊生態的看好。流動性再質押(Liquid Restaking)敘事也因EigenLayer項目的爆火而開始吸引資本的關注。 但,從ETH -> LST - > LRT 是以太坊生態催化劑還是如大多人說的套娃? 本研報圍繞LRT賽道生態情況,對LRT賽道的現狀、機遇與未來做了詳細闡述。目前,很多LRT協議并沒有發行代幣,項目同質化較嚴重。但比較看好的是KelpDAO、Puffer Finance、Ion Protocol,這三類協議有明顯區別于其他LRT協議的發展路線。LRT賽道的未來仍是一個增長迅猛的利基市場。HTX研究院預測未來只有少數頭部項目跑出來。 這篇研報由 HTX Ventures 旗下的 Research 團隊撰寫。HTX Ventures是HTX的全球投資部門,整合投資、孵化和研究以識別全球最優秀和最有前景的團隊。 LRT是套娃嗎?看看 LRT 的演化路徑 “再質押”概念最早是在2023年6月由Eigenlayer提出。它允許用戶將已經質押的以太坊或流動性質押代幣(LST)進行再質押,以此對各種以太坊上的去中心化服務提供額外的安全保障,并為自己賺取額外的獎勵。基于Eigenlayer提供的再質押服務,流動性再質押代幣(LRT)相關項目應運而生。 LRT 流動性再質押代幣,是指將LST進行質押后得到的一個“再質押憑證”。 那么, 1、這個再質押憑證 LRT是如何誕生的呢? 2、從ETH -> LST - > LRT 是如大多人說的是套娃嗎? 這就需要追溯一下LRT的演化路徑。 Phase 1 :以太坊原生質押

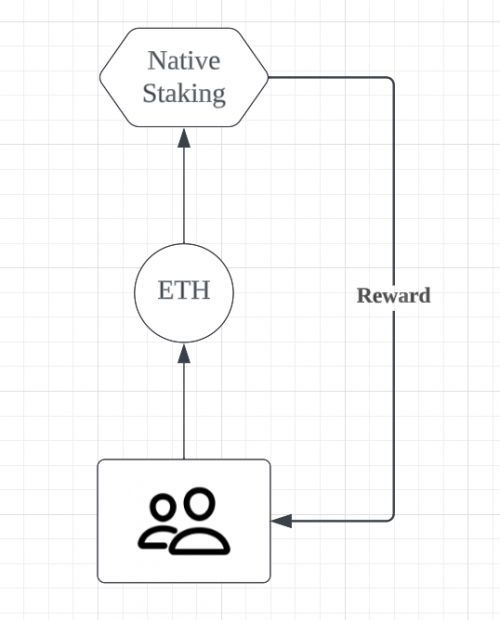

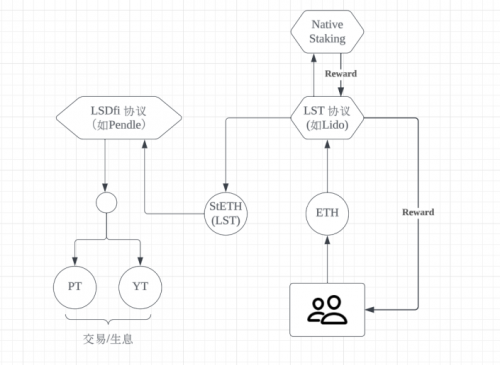

以太坊升級轉PoS機制后,為了維護以太坊網絡的安全性,礦工的身份也轉變為驗證者,負責存儲數據、處理交易以及向區塊鏈添加新區塊,并獲得獎勵。成為驗證者,需要在以太坊上質押至少32個ETH和一臺全年無休連接到互聯網的專用計算機。 Phase 2: LST 協議的誕生

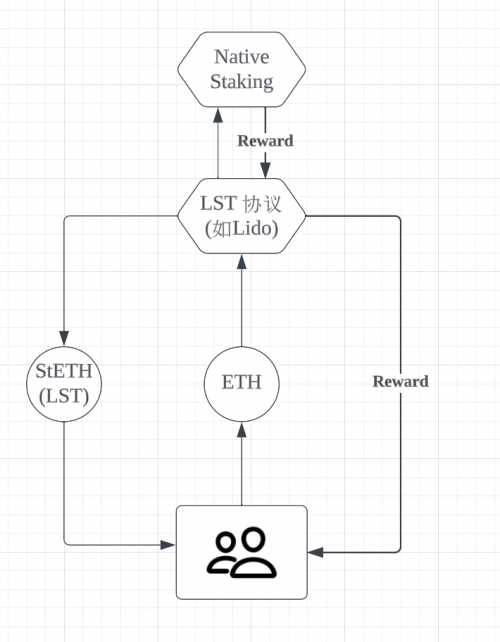

由于官方質押要求最少32個ETH,而且相當長一段時間不能提款,在此背景下,質押平臺應運而生,它們主要解決2個問題: 1、降低門檻:比如Lido可以質押任意數量的ETH并且沒有技術門檻 2、釋放流動性:比如在Lido質押ETH可以獲取stETH,stETH可以參與Defi或者近似等價的兌換ETH 通俗來講,就是“拼團”。

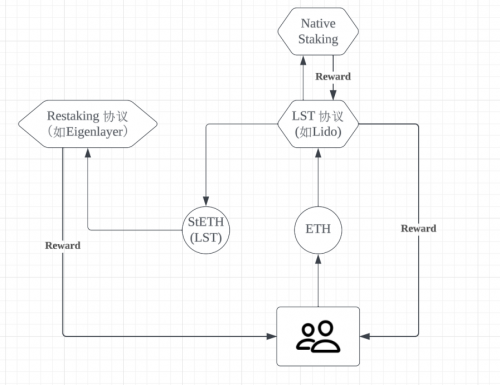

Phase 3: Restaking 協議的誕生

隨著以太坊生態的發展,大家發現,流動性質押代幣資產(LST)可以質押在其他網絡和區塊鏈,以獲得更多收益,同時仍有助于提高新網絡的安全性和去中心化的行為。 其中最具代表性的項目就是Eigenlayer,其再質押背后的邏輯主要分兩塊。一是對ETH內的生態系統共享安全性,二是用戶有更高收益的訴求。 ?再質押能與側鏈和中間件(DA Layer/橋/預言機等)間的安全性共享,從而進一步維護以太坊的網絡安全。安全共享就是允許區塊鏈通過共享另一個區塊鏈的驗證節點的價值,來增強自身區塊鏈的安全性。 ?從用戶側來看,則是質押找收益,再質押要找更多收益。 | 為什么要質押 | 為什么要再質押 | | 以太坊及其生態項目 | PoS共識,質押維護以太坊本身安全 | 對以太坊上其他服務(預言機/橋/鏈)和去中心化提供額外安全性 | | 用戶 | 賺取收益 | 賺取更多收益 | Phase 4 : LRT 的誕生

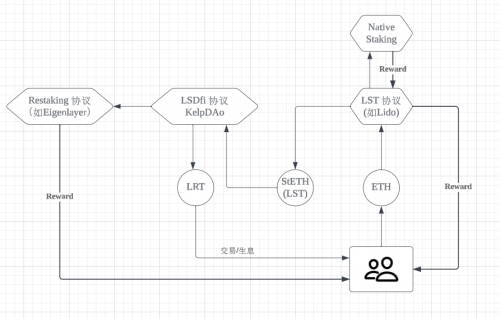

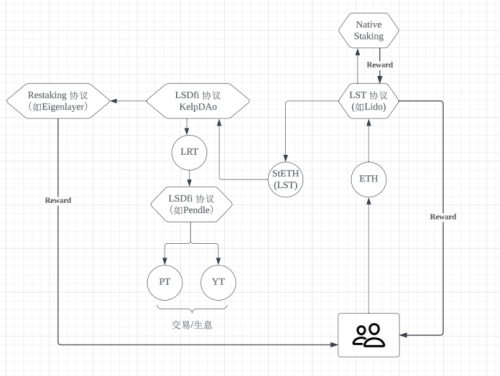

有了Restaking協議之后,大家發現,可以將LST 進行再質押生息,但是LST代幣放進去質押以后,似乎流動性就鎖死了。這個時候,就有項目發現了機會,他們幫助用戶將LST資產放入Restaking協議進行再質押獲得一份收益,同時,他們給用戶發放了一個“再質押憑證”,用戶可以用這個“再質押憑證”去做更多的金融操作,例如抵押和借貸等,以解決再質押中流動性鎖死的局面。這里的“再質押憑證” 就是LRT。 Phase 5 : Pendle協議加持LRT 的爆發

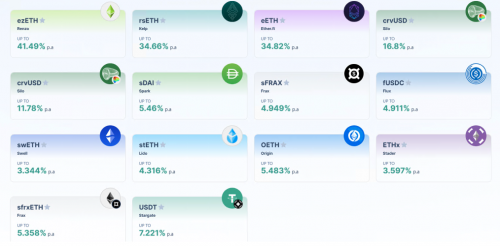

當用戶得到了LRT 之后,想要進行一系列的金融操作,那么這些LRT該去哪里,該做些什么金融操作呢?這個時候Pendle提供了一個非常精巧的方案。 Pendle是一個去中心化利率交易市場,提供 PT(Principal Token,本金代幣)和 YT(Yield Token,收益代幣)的交易。 隨著收益型美元和最近的流動性再質押代幣(LRT)的出現,收益型代幣的種類逐漸擴展,Pendle得以不斷迭代并支持這些加密貨幣的收益交易。Pendle的LRT市場尤為成功,因為它們本質上允許用戶預售或布局長期空投機會(包括EigenLayer)。這些市場已迅速成為 Pendle 上最大的市場,并且遙遙領先:

?通過對 LRT 的定制整合,Pendle 允許 Principal Token 鎖定基礎 ETH 收益、EigenLayer 空投以及與發行 LRT 的 Restaking 協議相關的任何空投。這為 Principal Token 購買者創造了每年 30% 以上的收益率。 ?另一方面,由于 LRT 集成到 Pendle 中的方式,Yield Token 允許某種形式的“杠桿化積分流動質押(leveraged point farming)”。通過 Pendle 中的交換功能,我們可以將 1eETH 交換為 9.6 YT eETH,這將累積 EigenLayer 和 Ether.fi 積分,就像持有 9.6 eETH 一樣。 ?事實上,對于eETH,Yield Token 購買者還能獲得Ether.fi的2倍積分,這實際上是“杠桿化博取空投的質押(leveraged airdrop farming)”。 利用Pendle,用戶可以鎖定以ETH計價的空投收益(基于市場對EigenLayer和LRT協議的空投預期)和杠桿化的流動性挖礦。由于今年可能會圍繞 AVS 向 LRT 持有者空投的猜測,Pendle很可能繼續主導這一市場細分。從這個意義上說,$PENDLE 為 LRT 和 EigenLayer 垂直領域的成功提供了很好的風險敞口。 小結: 上文闡述了LRT的是如何誕生的過程,那么, 從ETH -> LST - > LRT 是如大多人說的是套娃嗎? 這個問題的答案是需要分情況討論的, 如果說在單個 DeFi 生態內,質押 LST 產生了再質押憑證,然后再把該憑證質押,然后以鎖住流動性之名發個治理代幣,讓二級市場炒作反哺 Restaking 的預期價值,這是套娃。因為讓下一級流入資金反哺上一級資產,透支的是市場對一個 Token 的預期,并沒有真正的價值增長發生。 那么看看以Eigenlayer + Pendle 為核心的經典再質押模式, 通過Eigenlayer, ?用戶將 LSD 重復質押到 EigenLayer。 ?重復質押的資產會被提供給 AVS(Actively Validated Services,主動驗證服務) 用作保護。 ?AVS 為應用鏈提供驗證服務。 ?應用鏈支付服務費用。費用將被分為三部分,分別作為質押獎勵、服務收益以及協議收入分配給質押者、AVS 和 EigenLayer。 通過Pendle, ?用戶可以鎖定以ETH計價的空投收益(基于市場對EigenLayer和LRT協議的空投預期) ?杠桿化的流動性挖礦 ?LRT作為生息資產就有了極佳的應用場景 這個模式的本質是為了共享以太坊的安全性,并且通過這個機制共享安全性的項目需要為該服務支付費用,正向的資金進入了生態,這個就絕對不是套娃,而是非常合理的經濟模型。 簡單來說,這一輪LRT敘事啟動的核心動力,有以下兩個關鍵條件 1、LRT底層資產的生息能力 2、LRT的應用場景 其一,LRT的底層資產的生息能力由Eigenlayer 提供,包括 Eigenlayer 的空投及其實用性服務收入,下文還會對Eigenlayer 進行詳細介紹 其二,LRT 應用場景 Pendle 給了很好的范例 那么在下文,我們會重點針對 Restaking 最核心項目Eigenlayer進行介紹,并對其他LRT項目進行盤點梳理

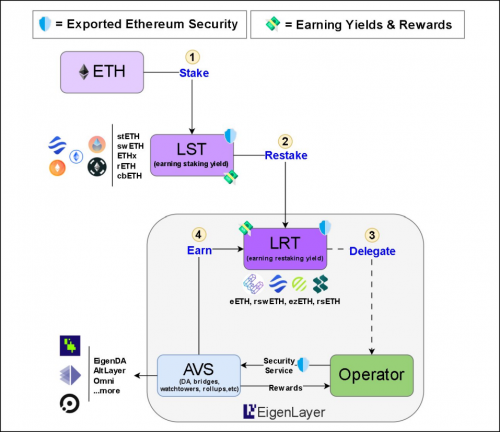

LRT賽道生態情況(重點介紹) EigenLayer-再質押中間件 EigenLayer簡介

EigenLayer 是一個以太坊的再質押集合,是一套在以太坊上的智能合約中間件,允許共識層以太幣(ETH)的質押者選擇驗證在以太坊生態系統之上構建的新軟件模塊。 EigenLayer 通過提供經濟權益平臺來允許任何權益持有者為任何 PoS 網絡做出貢獻,通過降低成本和復雜性,EigenLayer 有效地為 L2 挖掘 Cosmos 堆棧中的表達性創新鋪平了道路。使用EigenLayer的協議正在從以太坊現有的質押者那里“租賃”其經濟安全性,這種重復利用ETH為多個應用提供安全性。 總結來說就是:EigenLayer 通過一套智能合約讓再質押者去參與驗證不同的網絡和服務,為第三方協議節省成本同時享受以太坊安全性,為再質押者提供多重收益以及靈活性。

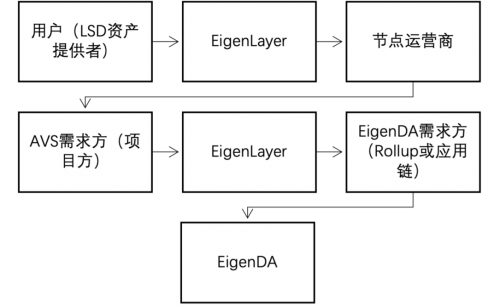

產品機制 對于中間件項目來說,EigenLayer 可以幫助他們進行網絡快速冷啟動,即便之后自己發行代幣,也可以切換到由自己代幣驅動的模式。EigenLayer 就像一個安全服務提供商。對于 DeFi 來說,可以基于 EigenLayer 構建各種衍生品。 ?EigenLayer在整個LST/LRT中的產品邏輯

?用戶通過EigenLayer流程圖

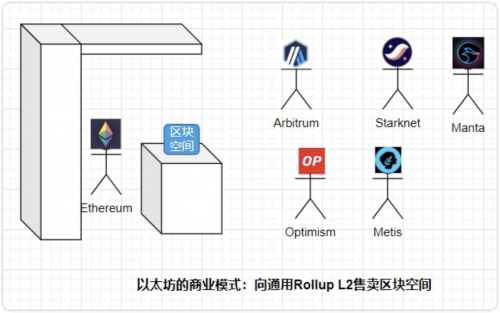

詳解EigenLayer AVS EigenLayer 中另一個重要的新概念就是AVS(主動驗證服務)。 Restaking好理解,AVS理解起來有點復雜。要理解EigenLayer的AVS,需要首先理解以太坊的商業模式。如果從商業視角觀察以太坊主網與以太坊生態Rollup L2們的關系,以太坊當下的商業模式,是向通用Rollup L2們出售區塊空間。

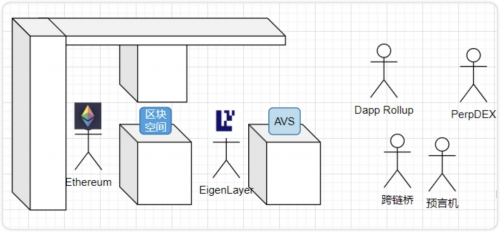

圖片來源:Twitter 0xNing0x 通用Rollup L2們,通過支付GAS,將L2的狀態數據和交易,打包到它們在以太坊主網部署的智能合約驗證可用性,再以calldata的形式保存在以太坊主網,最后由以太坊共識層將這些狀態數據和交易排序和包含在區塊內。這一過程的本質,是以太坊在主動驗證Rollup L2狀態數據的一致性。 而EigenLayer的AVS,只是將這一具體過程的抽象為一個新的概念--AVS 我們再來看EigenLayer的商業模式。它通過ReStaking的方式將以太坊PoS共識的經濟安全性抽象封裝成一個丐版(低佩型號),這樣共識安全變弱了,但費用也變便宜了。 因為是丐版AVS,所以它的目標市場群體,不是對共識安全要求非常高的通用Rollup L2,而是各種Dapp Rollup、預言機網絡、跨鏈橋、MPC多重簽名網絡、可信執行環境等等這些對共識安全需求較低的項目。這不正好PFT(Product Market Fit)嗎?

圖片來源:Twitter 0xNing0x

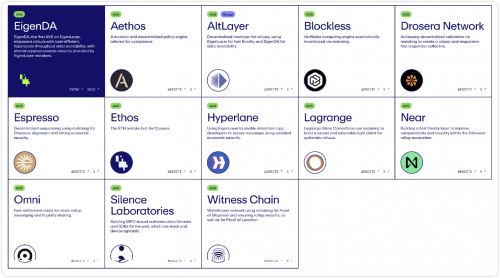

AVS 主動驗證服務商項目 目前被EigenLayer收納的AVS大約有13家左右,更多的AVS服務商正通過EigenLayer的Dev文檔加入AVS。這些項目與RaaS概念高度綁定,大部分服務于Rollup項目的安全性、擴展性、互操作性和去中心化,也有延伸至Cosmos生態系統。

其中我們熟悉的有EigenDA, AltLayer,Near等 ,下面我們列示一下AVS相關項目的特點。 ?Ethos:Ethos主要是將以太坊的經濟安全性和流動性橋接到 Cosmos。Cosmos Consumer鏈通常是將倉位原生質押代幣來保障網絡安全,盡管ATOM質押提供了一部分的跨鏈安全(ICS),但Ethos正將以太坊的經濟安全性和流動性與 Cosmos 聯系起來。Ethos 的靈感來源于 Mesh Security(允許在一條鏈上使用另一條鏈的質押代幣),從而在不需要額外節點的情況下提高經濟安全性。這種結構的好處在于,ETHOS 很可能會收到合作伙伴鏈的代幣空投(和收入)。與此同時,ETHOS 代幣本身也將空投給 Eigenlayer 上的 ETH 再質押者。 ?AltLayer :與Eigenlayer合作推出的新項目Restaked rollup, 特點是引入了三種 AVS:1)快速最終性;2)去中心化排序;3)去中心化驗證。ALT 的代幣經濟學非常巧妙,因為需要將 ALT 與再質押的 ETH 同時質押以保護這三個 AVS。 ?Espresso : Espresso是專注于去中心化 Layer2 的排序器。AltLayer 實際上集成了 Espresso,因此開發者在 AltLayer 堆棧上部署時可以選擇使用 AltLayer 的去中心化驗證解決方案和使用Espresso Sequencer。 ?Omni 旨在整合以太坊的所有 Rollups。Omni 引入了一個「統一的全局狀態層」,通過 EigenLayer 的再質押進行保護。該狀態層將應用程序的跨域管理集成在了一起。 ?Hyperlane 的目標是連接所有的 Layer1 和 Layer2。使用 Hyperlane,開發人員可以構建鏈間應用程序,Hyperlane Permissionless Interoperability 允許 Rollups 可以自己連接到 Hyperlane,而無需麻煩的治理審批等。 ?Blockless 采用了一種網絡中立的應用程序(nnApp),允許用戶在使用應用程序的同時運行一個節點,為網絡貢獻資源。Blockless 將為基于 EigenLayer 的應用程序提供網絡,以最大限度地減少意外罰沒。 其他值得關注的AVS項目: ?Lagrange:LayerZero、Omni 和 Hyperlane 的另一個競爭對手,其跨鏈基礎設施可在所有主要區塊鏈上創建通用狀態證明; ?Drosera:用于遏制漏洞的「事件響應協議」,當黑客攻擊發生時,Drosera 的 Trap 會檢測到它并采取行動減少漏洞; ?Witness Chain(見證鏈):使用再質押功能進行 Proof of Diligence,確保 Rollups 安全,以及 Proof of Location 以建立物理節點去中心化。 EigenLayer產品特點小結 EigenLayer的產品特點可以總結為以下幾點: ?EigenLayer 是一個「超級連接器」,同時連接 Staking、基礎設施中間件和 DeFi 三大板塊。 ?EigenLayer在以太坊再質押中推演著橋梁的角色, 是以太坊加密經濟安全的外延。EigenLayer 的市場需求和供給非常堅固。 ?EigenDA 是以太坊 Rollup-centric Roadmap 下擴容解決方案 Danksharding 的先行探索版本。簡單來說就是“分片存儲的青春版” EigenLayer生態相關項目 | 序號 | 項目名 | 描述 | | 1 | Agilely @agilely_io | EigenLayer支持的首個再質押CDP衍生產品 | | 2 | Supermeta @supermetafi | 在zkLayer2上構建的,支持多資產組成資產籃的再質押項目 | | 3 | Ion Protocol @ionprotocol | 針對質押和重質押資產的借貸平臺 | | 4 | Exocore Network @ExocoreNetwork | 多鏈再質押協議 | | 5 | Layerless @layerless_io | 基于layerzero的多鏈再質押方案 | | 6 | StakeEase @StakeEase | 跨鏈再質押服務 | | 7 | StakeStone @Stake_Stone | 一站式全鏈流動性質押協議,得到hashkey投資 | | 8 | Restaking Cloud @RestakingCloud | 無需許可、去中心化的按需重質押服務 | | 9 | Vector Reserve @vectorreserve | DeFi首個流動性層和LPD(LP token再質押) | | 10 | Swell @swellnetworkio | 再質押協議 | | 11 | Etherfi @ether_fi | 老牌再質押協議 | | 12 | Genesis @Genesis_LRT | 提供自選質押節點的再質押協議 | | 13 | Davos @Davos_Protocol | 基于LRT的穩定幣項目 | | 14 | Restake finance @restakefi | 模塊化再質押服務 | | 15 | Puffer @puffer_finance | 無罰沒風險的再質押方案 | | 16 | Rio network @RioRestaking | block capital支持的再質押協議 | | 17 | Rest finance @rest_finance | 提供ACM算法抵押管理系統的LRT協議 | | 18 | Inception @InceptionLRT | 再質押協議 | | 19 | Eigenpie @Eigenpiexyz_io | magiepie生態支持的再質押協議 | | 20 | Renzo @RenzoProtocol | 支持單一LST的再質押協議 | | 21 | Kelpdao @KelpDAO | 支持多種LST的再質押協議 |

以太坊LRT項目梳理 以太坊上的LRT協議數目前大概有15個,9個已經上線,6個還在測試網。LRT協議大部分還是依托于Eigenlayer獲取restaking收益,主要分為3大類: ? Liquid-LSD Restaking:將用戶質押的LST統一管理放入Eigenlayer等外部Restaking協議,用戶則得到抵押憑證代幣 Liquid Restaking Token (LRT) (這類協議有KelpDAO、Restake Finance、Renzo)。這類協議同質化嚴重,技術和創新性有限。 ?Liquid Native Restaking:原生流動再質押指的是例如 etherf.fi 或 Puffer Finance 這類型提供小額 ETH 節點服務的項目,將節點內的 ETH 提供給 EigenLayer 再質押。 協議在Eigenlayer協議的基礎上進行優化,同樣提供安全和驗證服務,同時開展LRT業務(這類協議有SSV),這類協議的發展主要取決于協議本身與Eigenlayer形成競爭關系,需要尋找突破點去吸引節點。 大部分LRT協議在機制創新上會從3點出發: 1、比Eigenlayer提供更強的安全性; 2、Eigenlayer存在分配策略問題:隨著AVS數量的增加,再質押者需要主動選擇和管理對運營商的分配策略,這將會極其復雜。LRT協議會為用戶提供分配策略的最佳方案。 3、EigenLayer 的 LST 存款有數額上線,原生ETH 存款暫未設限,但大多數用戶很難獲得,因為其要求用戶擁有 32 枚ETH 并運行與 EigenLayer 集成的 Ethereum 節點來運行 EigenPods。而在部分LRT協議上,這個限制會被取消。 具體項目及情況如下:

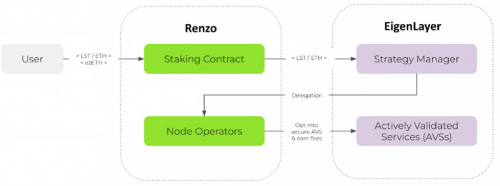

Renzo Renzo在Eigenlayer上進行了優化,其抽象了最終端用戶 Restaking 的復雜流程,再質押者不必擔心運營商和獎勵策略的主動選擇和管理。幫助用戶構建投資組合,以投入到更大收益的AVS分配策略中。其次,在 Renzo 中存入代幣是沒有額度上限的,這也成為了 Renzo TVL 暴漲的主要因素之一。 融資情況:1月宣布完成320 萬美元種子輪融資,Maven 11 領投,SevenX Ventures、IOSG Ventures、OKX Ventures等參投。 業務邏輯: ?用戶質押ETH或LST到Renzo協議,用戶獲得等價值的$ezETH; ?Renzo將LST質押到Eigenlayer的AVS節點上,但Renzo會調整質押在節點的LST權重,以獲得最佳的收益。 現狀:尚未發行代幣,$ezETH屬于其LRT代幣,由于其獲得再質押收益,因此價格會比ETH高,目前已鑄造217,817個,TVL $777.7m。在手續費問題上,會根據再質押收益情況進行適當收費。社群情況,目前twi粉絲數51.7K。

KelpDAO KelpDAO是Stader Labs扶持的LRT項目,業務模式與Renzo大同小異。與Renzo不同的是rsETH的withdrawal方式,Renzo需要7天以上,而KelpDao提供了AMM流動性池,隨時可以redeem $rsETH。 業務邏輯: ?將 stETH 等 LST 存入 Kelp 協議中,能夠換取 rsETH 代幣,Node Delegator合約將LST質押到Eigenlayer的Strategy Manager contract中。 ?KelpDAO與 EigenLayer 聯動,用戶再質押既能獲取 EigenLayer 積分,也能套出流動性使用 LRT 去生息,同時享有LST 的生息收益。 現狀:尚未發行代幣,TVL $718.76m,整體表現好于Restaking Finance。協議不收取任何費用也算是KelpDAO目前的一大優勢。社群數據上,twi粉絲數23.6K,互動較少。 Restake Finance ($RSTK) RSTK是EigenLayer 上的第一個模塊化流動性再質押協議,做的是幫助用戶把LST投放在Eigenlayer項目上。整個業務邏輯并沒有創新或競爭力。代幣經濟模型上并沒有太多新意。代幣價格表現上由于restaking概念和Eigenlayer項目的熱度在一段時間內有大幅上漲,但最近表現不佳。

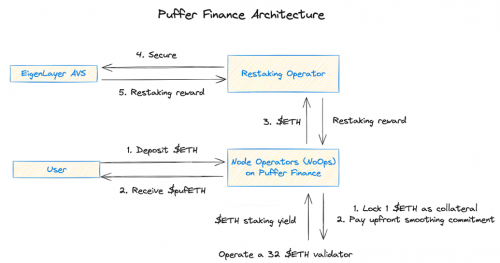

業務邏輯 ?用戶將流動性質押生成的 LST 存入 Restake Finance; ?項目幫助用戶的 LST 存入 EigenLayer,并允許用戶生成 reaked ETH(rstETH)作為再質押憑證; ?用戶拿著 rstETH 再去各種 DeFi 中賺取收益,同時也會獲取 EigenLayer 獎勵的積分(考慮到 EigenLayer 還沒發幣) 代幣功能 ?治理 ?質押,獲得協議收入的分紅 現狀:TVL達到$15.5m,共有4,090個rstETH流通,唯一地址數2500個以上,用戶數超過750。社群數據方面,twi粉絲數12.8k,互動較少。 Puffer Finance 由于Binance Labs的投資,Puffer近期熱度較高。Puffer Finance 是一種反罰沒的流動性質押協議,同樣是屬于 Liquid Native Restaking 的類型的產品。Puffer Finance 曾獲得 Jump Crypto 領投的種子輪融資,總計獲得了 615 萬美元融資。Puffer還將開發Layer2網絡。 優勢: ?Eigenlayer對再質押節點的要求是32個ETH,而Puffer的再質押功能降低了門檻到2 個ETH,試圖吸引小型節點們。 ?安全性,secure-signer & RAVe(遠程證明驗證remote attestation verification on chain) 業務邏輯: 用戶質押$ETH獲得$pufETH,Puffer的Node Operators將$ETH分為兩部分,一部分質押給以太坊驗證者,另一部分參與Eigenlayer的再質押。

現狀:已開發質押功能,共鑄造365,432個pufETH,TVL達到$1.40b。社群情況,是目前LRT協議中twi粉絲數最多的項目,213.7K。 流動性質押+再質押服務 這類項目原本在流動性質押賽道中已經占有一席之地,再轉做再質押賽道,優勢在于:1.協議內本身就有質押大量ETH,可以直接轉換成再質押代幣;2. 用戶群體鎖定,用戶也無需再去尋找LRT協議。目前Swell和Ether.fi在Eignlayer網絡上已經成為LRT項目中的佼佼者,根據存款量就已經占據了領先位置。 | 項目名稱 | 業務邏輯 | 特點 | | SSV network | SSV的restaking業務類似于Eigenlayer,也是通過利用提升以太坊驗證者性能和安全性的服務達到再質押的目的,不同于Eigenlayer的AVS業務,SSV是通過其分布式和非托管特性實現。 | SSV 的再質押節點非常的分布式,目前可以聯合ANKR/Forbole/Dragon Stake/Shard Labs 這 4 個節點進行再質押服務。 | | Swell | Swell之前在以太坊上做流動性質押,最近宣布了再質押功能。用戶將 ETH 存入換出再質押代幣 rswETH。因此 Swell 將不再受EigenLayer LST 額度限制。 | 由于 Swell 暫未發幣擁有空投預期,因此其 LST 代幣 swETH 受到空投獵人的重視,是目前 EigenLayer 中排名第二的質押資產。之前 LSD 可以獲取積分,參與再質押同樣可以獲取積分。 | | Ether.fi | 用戶存入ETH,可以直接獲得$eETH,這是一個rebase token,通過包裝獲得再質押代幣$weETH | 非托管流動性質押 提供機構質押服務的同時也為獨立質押者提供服務,即沒有質押數量限制。 | | Claystack | ClayStack 允許用戶通過直接存入 LSD 來鑄造 csETH,csETH 通過 EigenLayer 的原生重新抵押方法引入了重新抵押功能。 | 利用DVT技術實現流動性質押 | 其他LRT協議 | 項目名稱 | 簡介 | | Eigenpie | 多鏈收益協議 Magpie 旗下提供流動性再質押服務的 SubDAO 組織,用戶可將其 swETH、wBETH、mETH、sfrxETH、rETH、stETH 等 LST 資產再質押至 Eigenpie。 | | Ion Protocol | EigenLayer 所面臨的一個限制在于,它無法通過在 DeFi 中為它所支持的相同資產 (LST) 競爭收益機會來擴展其系統的資本配置。Ion Protocol 試圖實現這一目標,以便擴大再質押的影響范圍。Ion 正在構建一個價格不可知的借貸平臺,該平臺使用零知識基礎設施來支持此類資產(零知識狀態證明系統+ ZKML),以此避免此類資產中存在的低級別懲罰風險。 | | Rio Network | 專門做流動性再質押的平臺。接受所有 Eigenlayer 認可的LSTs代幣 和 ETH,以換取平臺的LRT reETH | | Inception | 專注于確保 L2s 安全的 LRT 協議 | | Genesis LRT | 提供定制的 LRT,允許每個客戶根據他們所需的風險配置創建自己的LRT,主要面向進入這個領域的大客戶和機構 | | Astrid Finance | 使用 rebase 模型,用戶根據在資金池中質押的內容和用戶的余額獲得rstETH、rrETH 或 rcbETH,隨著獎勵的累積,用戶的余額會自動調整 | | Bedlock | Bedrock是與RockX合作設計的非托管解決方案。用戶可以通過Bedlock參與流動性質押和再質押。 | | SuperMeta restaking | 類似于Restake Finance做再質押平臺,但可能會做成zklayer2的形式。(信息較少) |

總結 目前,很多LRT協議并沒有發行代幣,項目同質化較嚴重。但比較看好的是KelpDAO、Puffer Finance、Ion Protocol,這三類協議有明顯區別于其他LRT協議的發展路線。 根據部分LRT協議發行的token排行,其中ether.fi的數量最大,其次是Puffer Finance 和 Renzo。 ?從實際利益出發,LRT更像一種為流動性創造的投機杠桿。杠桿的意思是指,原始資產還是只有一份,但是通過代幣的映射和權益的鎖定,可以通過原始的 ETH 不斷上杠桿套娃,出現多份衍生品憑證。 ?這些衍生品憑證在順風局中極大的盤活了流動性,更有利于市場投機行為 ?但是,發布衍生品的各個協議因為流動性而互相連接,持有 A 可以借出 B,借出 B 可以盤活 C。一旦 A 協議本身出了問題且體量較大,造成的風險也是連環的。 LRT賽道未來預測 整體上,LRT賽道是一個增長迅猛的利基市場。LST賽道能提供5%左右的穩定收入,這在熊市階段確實有一定的吸引力。而LRT賽道的收益如何,還是要看Eigenlayer這類提供再質押服務項目的能力,而最終的收益才能吸引用戶是否能夠給予LRT賽道持續的關注和資金沉淀。LRT賽道還是早期階段,但是項目同質化嚴重,賽道承載資金有限,預測未來只有少數頭部項目跑出來。 風險: ?罰款風險:由于惡意活動,失去質押的 ETH 的風險增加。 ?集中化風險:如果太多質押者轉移到 EigenLayer 或其他協議,可能會對以太坊造成系統性風險。 ?合約風險:各協議的智能合約可能存在風險。 ?多層次風險疊加:這是再質押的關鍵問題,它將原本已經存在的質押風險與額外的風險相結合,形成了多層次的風險。 未來機會: ?LRT與其他DeFi協議的多重組合,比如借貸。 ?安全性提升: 利用 DVT 技術可以幫助降低節點運行風險,比如SSV和Obel; ?多鏈擴展:在多個Layer2或者PoS鏈中發展LRT協議,比如 @RenzoProtocol 和@Stake_Stone; — — — — — — — — — — - 關于我們 這篇演講撰寫于HTX Ventures 旗下的Research 團隊。HTX Ventures是HTX的全球投資部門,整合投資、孵化和研究以識別全球最優秀和最有前景的團隊。作為區塊鏈十年行業的先驅,HTX Ventures推動行業內的尖端科技和新興商業模式發展, 為合作項目提供全方位的支持,包括融資、資源和戰略咨詢,以建立長期區塊鏈生態。目前,HTX Ventures已支持跨越多個區塊鏈賽道的 200 多個項目,其中部分優質項目已上線HTX交易。同時,HTX Ventures 是最活躍的基金中基金(FOF)投資者之一,攜手IVC、Shima、Animoca等全球頂尖區塊鏈基金共同建設區塊鏈生態。 參考文獻 SevenX Ventures:LRT 流動性再質押的格局與機會 https://foresightnews.pro/article/detail/51837 再質押代幣(LRT)敘事重燃:在無盡的流動性套娃中,尋找高潛力項目機會 https://www.techflowpost.com/article/detail_15548.html Liquid staking landscape https://docs.google.com/document/d/1gtVgo9n2JbnZR-HFYbnsJ9nmPUGt4SYUdPXZdNHeQBY/edit Pendle 暴漲背后:博空投,上杠桿, EigenLayer 再質押敘事中的贏家 https://www.techflowpost.com/article/detail_16101.html Restaking 賽道大盤點,「質押年」不容錯過的項目知多少? https://s.foresightnews.xyz/article/detail/52874 再質押市場的春風將至?盤點再質押賽道潛力項目 https://www.odaily.news/post/5192591 關于LRT的解讀: https://twitter.com/0xNing0x 關于LRT的解讀(HaoTian):https://twitter.com/tmel0211 免責聲明 1. HTX Ventures與本報告中所涉及的專案或其他第三方不存在任何影響報告客觀性、獨立性、公正性的關聯關系。 2. 本報告所引用的資料及數據均來自合規管道,資料及數據的出處皆被HTX Ventures認為可靠,且已對其真實性、準確性及完整性進行了必要的核查,但HTX Ventures不對其真實性、準確性或完整性做出任何保證。 3. 報告的內容僅供參考,報告中的結論和觀點不構成相關數字資產的任何投資建議。 HTX Ventures不對因使用本報告內容而導致的損失承擔任何責任,除非法律法規有明確規定。 讀者不應僅依據本報告作出投資決策,也不應依據本報告喪失獨立判斷的能力。 4. 本報告所載資料、意見及推測僅反映研究人員于定稿本報告當日的判斷,未來基于行業變化和數據資訊的更新,存在觀點與判斷更新的可能性。 5. 本報告版權僅為HTX Ventures所有,如需引用本報告內容,請注明出處。 如需大幅引用請事先告知,并在允許的范圍內使用。 在任何情況下不得對本 報告進行任何有悖原意的引用、刪節和修改。 鄭重聲明:此文內容為本網站轉載企業宣傳資訊,目的在于傳播更多信息,與本站立場無關。僅供讀者參考,并請自行核實相關內容。

|